+ Desde 2015 no ha habido anuncios de nuevas plantas automotrices en el país. Sin embargo, existe una oportunidad para captar inversiones ante la necesidad urgente de fortalecer la cadena de suministro regional.

Ciudad de México. 10 de marzo de 2021.- La invitación sorprendió por inusual. A finales de enero, Tatiana Clouthier, Secretaria de Economía, dijo que la dependencia le había propuesto a Ford que trasladara a México parte de las operaciones que la automotriz acababa de cerrar en Brasil. “Nosotros estamos buscando ya a Ford para ofrecerle (…): a ver, qué requieres, cómo requieres… Buscando cómo coquetearle para que se venga a México”, afirmó la funcionaria. Desde 2015 no ha habido anuncios de nuevas plantas automotrices en el país y la propuesta recordó aquellos tiempos gloriosos. Pero la invitación no trascendió.

No es nada personal. Ford y, en general, todas las armadoras en estos tiempos no necesitan más plantas. La pandemia de coronavirus redujo la demanda de vehículos. Hay capacidad para producir alrededor de 130 millones de autos en todo el mundo, pero en 2020 solo se demandaron cerca de 74 millones. En México, donde hay capacidad para fabricar hasta cinco millones al año, se ensamblaron tres millones en 2020, la mayoría de ellos para abastecer a los 120 países a los que se envían unidades. “No vemos un volumen adicional que justifique la construcción de nuevas plantas”, dice Guido Vildozo, analista especializado en el sector de la consultora IHS Markit.

Los fabricantes de vehículos están analizando con lupa la viabilidad de sus fábricas actuales y cerrando aquellas que ahora resultan poco competitivas, ya sea porque los costos de producción son altos o porque son operaciones poco flexibles desde donde es difícil redireccionar la producción hacia otros mercados. Nissan informó, a mediados de 2020, el cierre de plantas en España e Indonesia, mientras que Ford decidió cerrar sus operaciones en Brasil a principios de año.

Por ahora, las armadoras sólo están abriendo el grifo del dinero para ampliar sus fábricas y dar cabida a nuevos modelos –como han hecho Volkswagen y Ford en México– o para modernizar las líneas conforme van entrando a producción las nuevas generaciones de los vehículos actuales –es el caso de Nissan con sus tres plantas en el país–. Sin embargo, los mayores desembolsos los destinarán a la transformación de las plantas en otras capaces de producir eléctricos.

General Motors destinó dos mil 200 millones de dólares, la mayor inversión individual en una planta en la historia de la compañía, en renovar por completo la fábrica Detroit-Hamtramck, para ensamblar la nueva gama de modelos eléctricos de Chevrolet, Buick, Cadillac y GMC. Ford también invirtió una suma millonaria –no revelada aún– para transformar su planta de Cuautitlán, Estado de México, en una dedicada a los eléctricos. El año pasado comenzó la producción del Mach-E y se espera que, próximamente, inicie la fabricación de un segundo modelo.

En medio de esta transformación, las armadoras necesitan nuevos proveedores para consolidar una nueva cadena de suministro, al tiempo que buscan rellenar algunos huecos en las actuales, a fin de reducir la dependencia de Asia. Hacerlo a mitad de la pandemia es una tarea abrumadora; sin embargo, las constantes irrupciones que ha sufrido la industria en el último año y las nuevas reglas del T-MEC, que entró en vigor en julio, impulsan a los fabricantes a devolver parte de la producción de componentes a Norteamérica.

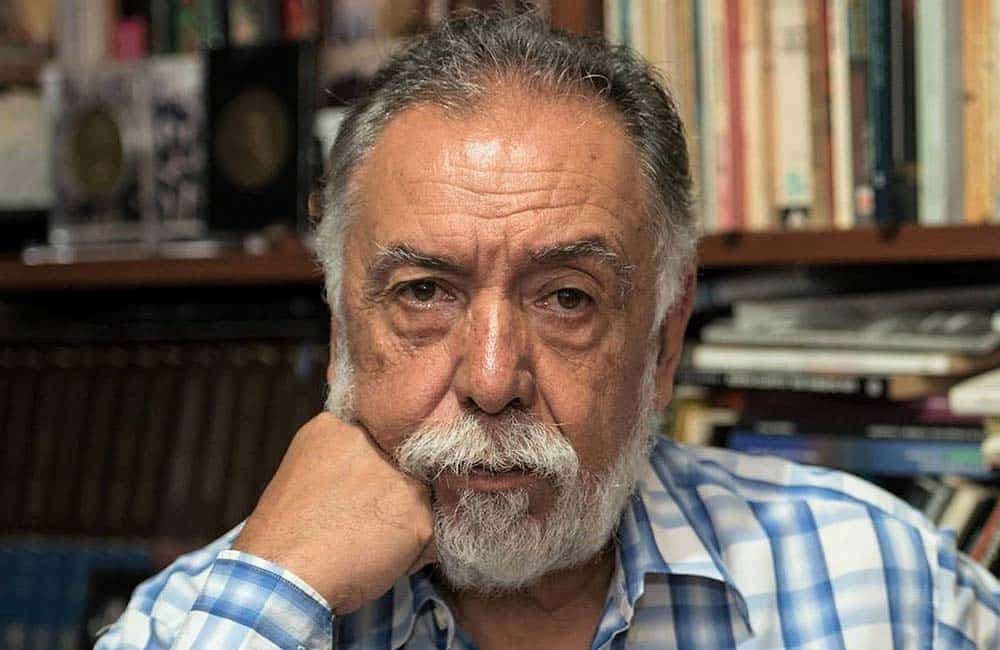

“Las armadoras, al menos, las más importantes, ya están aquí. La oportunidad para atraer inversiones está en la base de proveeduría”, dice Luis Manuel Hernández, presidente del Consejo Nacional de la Industria Maquiladora y Manufacturera de Exportación (Index).

Volkswagen, Mazda, Toyota, Kia, Hyundai, Nissan, Ford, Volvo y Tesla solicitaron a la Secretaría de Economía un Régimen de Transición Alternativo, previsto en el T-MEC, para tener más tiempo para incorporar más componentes regionales en los autos que producen en Norteamérica, sin perder los beneficios arancelarios. Los fabricantes se comprometieron a fortalecer sus cadenas de suministro en los próximos cinco años, ya sea mediante la atracción de nuevos proveedores o la ampliación de las capacidades de los que ya están.

La pregunta que ahora tratan de resolver las empresas es cuál es el mejor lugar para instalarse: Canadá, México o Estados Unidos.

“Nuestro principal competidor, por las inversiones de producción de autopartes, es el sur de Estados Unidos. Texas, Alabama, Tennessee y Georgia tienen ventajas competitivas, como que no operan con sindicatos y en donde el costo de la energía eléctrica es la mitad que en México”, dice Óscar Albín, presidente de la Industria Nacional de Autopartes. “Estos serán los lugares que podrían tomar ventaja en caso de que México presentara un fallo crónico en su estrategia para atraer las inversiones”, añade.

Desde 2019, y antes de que el nuevo T-MEC entrara en vigor, México ya había comenzado a beneficiarse del renovado interés en el nearshoring de las empresas estadounidenses. Tras haber presenciado un año de guerra de aranceles entre Estados Unidos y China, incluso antes de la pandemia, las compañías estadounidenses estaban buscando formas de evitar interrupciones en sus cadenas de suministro. Como resultado, la participación de México en las importaciones del país vecino aumentó hasta un 15 por ciento desde el 13 por ciento a principios de 2018, mientras que China ha disminuido hasta 17 por ciento desde el 22 por ciento durante el mismo periodo, según datos del Departamento de Comercio de Estados Unidos.

En una encuesta realizada en junio a empresas estadounidenses, coordinada por la consultora UBS, más compañías manufactureras expresaron su interés por reubicar sus operaciones fuera de China como resultado de los cierres relacionados con el coronavirus. De los que tienen producción en China, 76 por ciento se ha trasladado o tiene previsto llevar capacidad fuera del país, y un tercio espera hacerlo en un futuro próximo. Estados Unidos fue el destino favorito, elegido por 82 por ciento de las empresas. Canadá estuvo en el segundo lugar, con 38 por ciento, y Japón, en el tercero, con 29 por ciento. México ocupó el cuarto lugar, con 23 por ciento.

Volkswagen de México y el sindicato sobre la revisión salarial, tras ocho días de negociación no alcanzaron un acuerdo; el martes estalló la huelga en la planta de Puebla.

En medio de la pandemia, el nearshoring se volvió aún más atractivo para las empresas porque acorta los tiempos de entrega y reduce los costos de transporte. Se tarda una semana y cuesta casi 1,800 dólares enviar un contenedor de 40 pies a Estados Unidos desde México, en comparación con cinco semanas y alrededor de cuatro mil 300 dólares desde China, según la consultora Tetakawi.

El costo de la mano de obra manufacturera en México también se encuentra entre los más bajos del mundo, representa aproximadamente una quinta parte de los salarios en las fábricas estadounidenses. Además, la base de técnicos e ingenieros es amplia, a diferencia de Estados Unidos, que a pesar de años de llamamientos para reconstruir la base manufacturera, no ha logrado entusiasmar a los jóvenes.

México tiene acuerdos de libre comercio con decenas de países, ha fortalecido la protección de la propiedad intelectual y ejecuta un programa que permite a las empresas importar bienes para su procesamiento industrial y posterior exportación, sin tener que pagar impuestos de importación o al valor agregado.

El país también tiene recursos naturales. En Sonora está el que ha sido denominado como “el yacimiento de litio en desarrollo más grande del mundo”, un insumo que resulta clave para poder incrementar la producción de vehículos eléctricos a precios asequibles.

Pero para afirmar su lugar en la cadena de suministro regional tiene numerosos desafíos que superar. Desde hace años, México está inmerso en una crisis de violencia e inseguridad, y en los últimos dos se ha debilitado el entorno regulatorio e institucional, lastrando la confianza de los inversionistas. Una encuesta del INEGI realizada en diciembre mostró que la confianza de los empresarios del sector automotriz para invertir estaba 20 puntos abajo que un año antes.

Más allá del coqueteo con las armadoras para que instalen nuevas plantas, el país tiene una oportunidad para captar inversiones ante la necesidad urgente de fortalecer la cadena de suministro regional. Algunas ya comenzaron a llegar. Volkswagen anunció que destinará 233 millones de dólares para casi duplicar la producción de su planta de motores en Silao, Guanajuato.

“Hay un reto de integrar cadenas en la región y esta inversión obedece a ello”, dijo Mauricio Kuri, director de Comunicación Corporativa y Asuntos de Gobierno de Volkswagen, durante la presentación de la nueva línea de producción. “Este nuevo motor cumplirá con el contenido regional de 75 por ciento que solicita el T-MEC”, apuntó.

Este artículo fue tomado de la agencia Expansión: https://expansion.mx/empresas/2021/03/10/las-armadoras-no-van-a-poner-nuevas-plantas-en-mexico?dc_data=6676282_samsung-carnival-mexico-spanish&utm_source=taboola&utm_medium=referral&ui=83012ec7-bd5b-4727-a5c2-aef208db562e