+ México licita por primera vez en su historia dos cadenas de televisión abierta a un precio base de 830 millones de pesos + Entre 5 y 9 jugadores disputarán a Televisa y TV Azteca un mercado de 4 mil mdd, aunque entre éstos no se asoma ningún extranjero

MÉXICO, D.F., septiembre 7.- México licita oficialmente, desde el martes 2 de septiembre de 2014, un paquete de 246 señales del espectro radioeléctrico que se transformarán en dos nuevas cadenas de televisión abierta desde mediados del 2015, cuando el Instituto Federal de Telecomunicaciones (IFT) haya adjudicado estas frecuencias al consorcio o consorcios que resulten ganadores de la subasta, que tendrá un precio base de 830 millones de pesos por cadena y una “fianza de seriedad” por parte de los interesados que se fija en 415 millones de pesos.

Analistas estiman que serán entre cinco y nueve grupos o grupos de consorcios que irán por una o las dos nuevas cadenas de televisión que el IFT pondrá en subasta para cubrir 153 plazas de la República Mexicana y con las cuales, los nuevos jugadores en el negocio de la televisión tratarán de arrebatarle a Televisa y a Televisión Azteca un trozo del mercado valuado anualmente en 3 mil 500 millones de dólares para la publicidad en TV abierta y otros 500 millones para la producción y venta de contenidos, según estimaciones de The Competitive Intelligence Unit (The CIU).

Al inicio del año, sonaban los nombres de las estadunidenses Telemundo y Bloomberg, y eventualmente el del grupo español Prisa para competir en alianza con un grupo mexicano por alguna de las dos cadenas que tendrán como base una red nacional de 123 señales y una vigencia de concesión de 20 años, contados a partir del 2015. También se llegó a hablar de que la telefónica AT&T estaría interesada en formar acuerdos con mexicanos, pero éstos tampoco prosperaron.

LA TV, UN MERCADO CONCENTRADO Y QUE CRECE POCO

Las dos nuevas cadenas de TV han ido perdiendo atractivo a los ojos del capital extranjero debido a que en México la industria de la televisión abierta ha llegado a su maduración, a que no reporta ya los crecimientos de doble dígito de las décadas pasadas y porque existen dos gigantes que controlan, uno, Grupo Televisa, el 71 por ciento del mercado, mientras que el otro, Televisión Azteca, hace lo propio con el 29 por ciento, mientras que el resto se lo reparten las televisoras locales y en parte los canales del gobierno 11 y 22, y un puñado más de señales de gobiernos locales van por lo que queda del pastel.

Desde el año 2009, de acuerdo con datos del extinto regulador del sector de las telecomunicaciones y la radiodifusión, la Cofetel, la industria de la televisión abierta logró un crecimiento de su tiempo comercializado en publicidad sobre el 4 por ciento en 2012 y de entre un 3.5 y 3.8 por ciento en el 2013. La mayor parte de esos recursos fueron a parar las arcas de Televisa y TV Azteca.

Grupo Televisa opera directamente en concesión 224 estaciones de televisión abierta en todo México, mientras que TV Azteca tiene bajo su operación otras 180 señales.

La Cofetel y datos reportados por el Centro de Investigación y Docencia Económicas (CIDE) este año, arrojan que Grupo Televisa opera el 56% de las señales en el país y TV Azteca el otro 39 por ciento.

Entre Televisa y TV Azteca, de acuerdo con el CIDE, acaparan más del 94% de las concesiones de televisión abierta en México. En materia de audiencia y sólo en la ciudad de México y su zona conurbada, Televisa opera cuatro canales 2, 4, 5 y 9, dos con alcance nacional, lo que en esta plaza le da a la televisora el 46% de la audiencia. Televisión Azteca mantiene dos canales, el 7 y 13, los dos con repetidores nacionales. TV Azteca tiene el 22% de la audiencia en la zona del Valle de México.

El CIDE también informó entonces que la televisión abierta representa el 0.4% del PIB de México. Mientras, Grupo Televisa se lleva el 68% de la publicidad en televisión abierta y TV Azteca el 31 por ciento.

Por lo anterior, por participación de audiencia, de mercado y de publicidad, Televisa está impedida de participar el proceso de adjudicación de las nuevas cadenas de televisión digital abierta, que por su naturaleza requieren de menor ancho de espectro para transportar contenidos de televisión, según los expertos.

UNA LICITACIÓN PLAGADA DE CAMBIOS

Las bases de licitación lanzadas por el IFT indican que los interesados en participar en el proceso de adjudicación de las nuevas cadenas de TV deben entregar al regulador el 2 ó 3 de septiembre del 2014 su solicitud de opinión favorable para entrar en la competencia.

El proceso de adjudicación ha sido modificado por el IFT. El regulador publicó el 7 de marzo en el Diario Oficial de la Federación, el DOF, que el calendario de licitación comenzaría el 17 y 18 de junio, pero lo aplazó hasta septiembre.

Así, quedan poco claras las fechas de que será entre el 17 y 19 de septiembre cuando los interesados deben presentar al regulador la garantía de seriedad y propuesta económica para participar en el proceso de licitación. El 22 de enero del 2015 estaba previsto que el IFT conociera a detalle ya todas las propuestas de los interesados.

Para el 25 de marzo del próximo año debería darse a conocer a los ganadores de la licitación, pero un nuevo calendario prevé que sea el 8 de abril del 2015 cuando se conozca en pleno a los interesados y el fallo se dé a más tardar el 10 de junio.

Al respecto de las modificaciones al calendario de licitación, la firma financiera Monex prevé que a lo largo del proceso el Instituto Federal de Telecomunicaciones realice nuevos cambios de fechas al proceso de adjudicación de las señales, como medida para dotar de certidumbre a todo el proceso.

El IFT no solo tomará en cuenta la capacidad técnica o económica de los interesados en participar, sino también aspectos como acumulación de espectro, en caso de ser empresas que ya operaban en el sector de la radiodifusión o telecomunicaciones, o por conflicto de interés.

LOS QUE AHORA QUIEREN APANTALLAR

De acuerdo con los analistas, Grupo Empresarial Ángeles, de Olegario Vázquez Raña, cuyos grupos hermanos son Grupo Financiero Multiva, Grupo Imagen (Imagen 90.5 y Excélsior) y Cadena Tres, es uno de los tres grupos más interesados en ganar alguna de las dos nuevas cadenas de televisión.

Grupo IAMSA, de Roberto Alcántara. Concesionario del nuevo servicio IAVE que opera VivaAerobus y las camioneras ETN, Omnibus, entre otras y que tiene acercamientos con Grupo Prisa de España, es el siguiente otro interesado.

Grupo MAC Multimedia, de Luis Maccise Uribe, que opera 15 periódicos en todo el país y tres estaciones de radio en el Estado de México y el Distrito Federal es el tercero más interesado en ser de los ganadores de la licitación.

Pero Grupo Radio Centro, de Francisco Aguirre, que opera directamente 11 estaciones de radio en el Distrito Federal y una cadena nacional a través de la Organización Impulsora de la Radio (OIR) y que en el pasado ya operó el Canal 13, confirmó el lunes su intención de participar en el proceso.

El Universal, de Juan Francisco Ealy Ortiz, que mantiene una alianza con UNO TV, de Carlos Slim; Axtel, de Tomás Milmo, y que ofrece ya el servicio de televisión de paga Axtel TV, son otros de los interesados.

Grupo Fórmula, de Rogerio Azcárraga, que opera un centenar de estaciones de radio a través de dos cadenas nacionales de radio y una señal de cable, ha sido mencionado para participar.

Grupo Multimedios, de Francisco González Sánchez, que desde Grupo Milenio es propietario de Milenio Diario, dos canales de TV en Monterrey y 52 estaciones de radio, y sigue en la carrera por las dos nuevas cadenas de televisión.

Grupo Lauman, de Manuel Arroyo, propietario de Comtelsat, proveedora de equipo de telecomunicación, y dueño de El Financiero, no ha confirmado, pero es mencionado para participar.

MVS Comunicaciones, de Joaquín Vargas. Grupo Pegaso, Grupo Casa Saba y Megacable, son los otros interesados. No se descarta que Carlos Slim realice una maniobra y entre a la puja por las señales.

CADENAS QUE NO APANTALLAN A LOS EXTRANJEROS

Analistas descartan que los inversionistas extranjeros o empresas del sector de otros países se muestren interesados en participar en la licitación. Factores como modificaciones al calendario de adjudicación, topes al porcentaje de participación y un mercado maduro desaniman a los empresarios del exterior, coinciden.

Eduardo Ávila, subdirector de Análisis en Monex, prevé que el calendario de licitación volverá a ser modificado por el IFT, incluso que algunas condiciones lleguen a “flexibilizarse”, si el regulador encuentra que hay pocos interesados mexicanos o si pretende atraer más capital extranjero.

“Les urge (al IFT) la apertura en el mercado, les urge apurar la competencia y en ese sentido es muy posible que vuelva a modificarlo para hacerlo más apetitoso para los extranjeros, para atraer más interesados porque no se ven muchos. Esto no significa que no van a llegar. Esperarán a que otros lleguen y verán cómo se comporta el mercado. Luego le entrarán a las fusiones o compras. Eso se ha visto en otros mercados; ahora están siendo más cautelosos”.

“No hay impacto negativo. Refleja sólo que el extranjero está esperando mejor oportunidad para entrar a un mercado que poco conocen, para ver que hacen los locales ante los dos jugadores que ya están. Vendrán pero no tan ahora. Al final, puede resultar mejor, porque más (grupos) mexicanos pueden participar y ganar”, dijo Gisela San Juan, analista en telecomunicaciones.

Las nuevas cadenas de televisión no pasarán más allá del umbral del 10% del mercado, según estimaciones de las consultoras y del propio IFT.

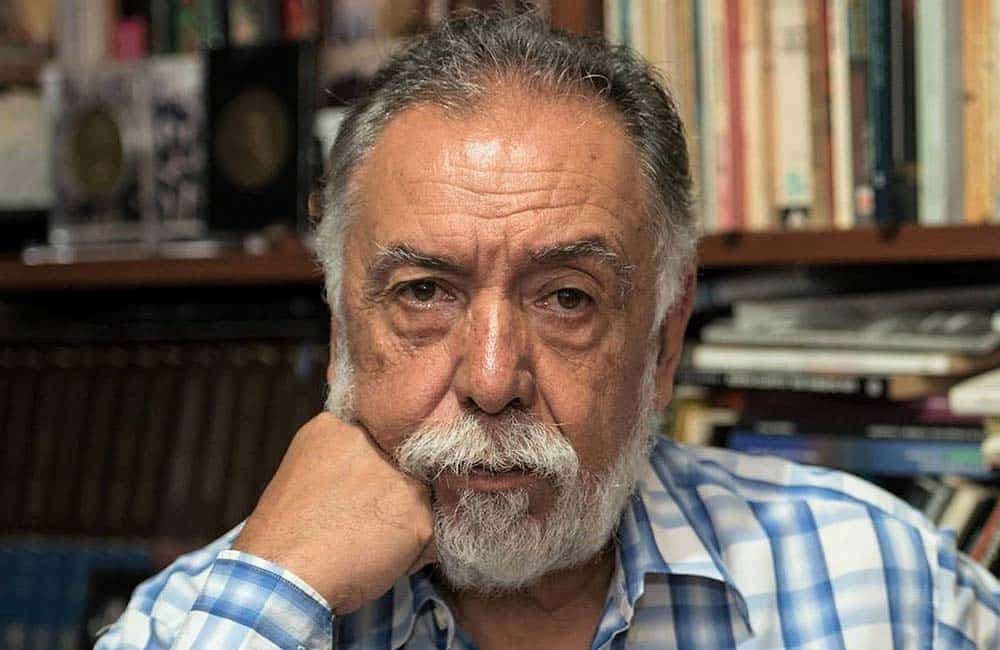

Gabriel Sosa Plata, analista en telecomunicaciones y académico en la Universidad Autónoma Metropolitana, comentó que los nuevos jugadores deben tomar en cuenta el caso de TV Azteca, que tras dos décadas en el negocio de la televisión abierta, no ha podido lograr más allá del 30% del mercado.

El mismo IFT prevé que las cadenas tendrán el potencial de ganar hasta el 8.5% de participación del mercado hasta el quinto año de estar en operación, hasta bien entrado el año 2020, esto si los nuevos competidores avanzan rápidamente en sus planes de desplegar sus redes nacionales en menos de 18 meses.

Cada nueva cadena tendrá un costo para los recién llegados por alrededor de 200 millones de dólares. Hasta 150 millones cuando menos, si el ganador cuenta con infraestructura o si logra el beneficio de utilizar la red del preponderante en el sector, en este caso, Televisa.

Estas cifras desalientan, de alguna manera, a cualquier inversionista nacional o del exterior, según los expertos.

“Hay dos problemas. Los nuevos operadores tienen que contar sin duda con un pie en el sector de las telecomunicaciones, porque no habrá muchas alternativas para ser competitivo en este sector. La TV abierta tiene más futuro en las telecomunicaciones, ser integradas en ofertas de multipantallas.

Se vienen nuevos modelos para la televisión abierta y no se ve que los actuales interesados tengan tanta experiencia en ello. El otro problema es que deben venir con ánimo y estrategia para robarle mercado a los gigantes, que no será nada fácil, de ahí que no hay tanto interés de afuera. Deberán llegar con estrategia o no van a funcionar bien”, argumentó Jorge Fernando Negrete, director general de Mediatelecom Policy & Law.

“La reforma es buena en el sentido de que fomenta la atracción del capital, pero no tanto el interés. El costo de entrar ahora es muy alto. Entrará alguien que ya conozca (el mercado). Se tarda mucho tiempo en instalar la infraestructura; hay que mantenerla, operarla y actualizarla. El extranjero ya sopesa que tiene que venir, pagar su concesión, desplegar su red y que tiene que gastar mucho dinero y que no verá resultados en corto tiempo. Si quiere entrar, forzosamente debe buscar un mexicano. La autoridad quiso ampliar el mercado y la competencia, pero no pensó bien cómo hacerlo de tantos jugadores”, expuso Víctor Hugo Ortega, académico en telecomunicaciones del Tecnológico de Monterrey, campus Santa Fe.

La exigencia de la reciprocidad establecida en la reforma telecomunicaciones obliga a que todo posible competidor extranjero debe tener como máximo el 49% de una televisora o empresa de radiodifusión en México y debe venir de un país que ofrezca las mismas condiciones para que un grupo mexicano eventualmente pueda ingresar al negocio de la TV.

“De entrada, la cláusula de reciprocidad ya es un obstáculo. Había interés de Telemundo, pero éste se desvaneció con medidas así. Quizá ahora sólo sea Grupo Prisa quien se anime a participar en compañía de un grupo mexicano.

Hay pocos que podrán pelearle a Televisa realmente una parte del negocio y esos venían de fuera. Ahora muchos lo piensan, porque la TV es un negocio que ya no está dejando grandes ganancias y batallar contra el duopolio no es nada sencillo; ellos además buscan la rentabilidad inmediata, por eso prefirieron no meterse de lleno. Y la modificación de fechas también desanima, aunque el regulador lo haga por mantener el buen desenvolvimiento del proceso, eso genera ruidos, como el hecho de que no pretenda revelar a buen tiempo los nombres de los participantes”, comentó Gabriel Sosa Plata.

“El tema de la reciprocidad significa un tope para la inversión extranjera. Yo creo que tiene que ver con el hecho de que es un proceso que hacía mucho tiempo no se vivía en México y tal vez algunos interesados prefieran esperar un poco a ver cómo se desarrolla el tema”, coincidió Andrés Audiffred, analista en Grupo Financiero BX+.

CONTENIDOS, LA OPORTUNIDAD

Las nuevas cadenas podrán no ofrecer ingresos inmejorables para los nuevos jugadores, pero sí exposición e influencia. Además, las frecuencias a licitar tienen la naturaleza para ofrecer otros servicios, si eventualmente el regulador permite ofertar algún servicio además de televisión, añadió Gabriel Sosa Plata.

Por ahora, los extranjeros esperan a que los mexicanos compitan por ver quién se queda con las señales y de ahí buscarán con quién aliarse en cuanto la creación y venta de contenidos, donde existe mayor interés por parte del capital externo, según Jesús Romo, analista independiente en telecomunicaciones.

“Hace más sentido que pueda haber extranjeros interesados en la parte de producción de contenidos, porque también puede que tengan más experiencia o presencia en ese rubro. Lo caro no es la frecuencia, sino la producción; es caro obtener –realizar- y eso te lo puede dar un socio internacional”.